Что такое НДС или «налог на добавленную стоимость»?

НДС (налог на добавленную стоимость) — это налог, который включен в стоимость товара или услуги, и оплачивается в бюджет государства как часть добавленной стоимости, которая создаётся в процессе производства.

Получается, что именно покупатель оплачивает этот налог компании, а компания платит его государству. Такой тип расчета и начисления налога называется косвенным.

Но важно учесть, что компания платит не весь налог, а именно ту его часть, связанную с добавленной стоимостью, которую эта компания привнесла в товар. Чтобы это лучше понять, следует обратиться к формуле для подсчета НДС.

Формула расчета НДС

Стоит сразу отметить, что все актуальные подробности, как рассчитывать, вычитать, начислять налог на добавленную стоимость в России, лучше изучить на странице Федеральной налоговой службы РФ, посвящённой НДС: Подробнее... Именно там будут текущие ставки и вся нужная информация, чтобы работать с НДС безопасно.

В упрощенном виде формула расчета НДС выглядит просто:

НДС = налоговая база × налоговая ставка

Например, если компания сама произвела какой-то товар, не покупая ни каких-материалов, и хочет получить от его продажи 100 рублей, а ставка налога 20%, то НДС будет равен 100 рублей на 20%, то есть 20 рублей. Добавим этот налог к 100 рублям и получим итоговую цену товара: 120 рублей. Именно по этой формуле и работает калькулятор, который размещён выше.

Как рассчитать, какой НДС прибавить (начислить) и какой заплатит компания?

Важно учесть, что компания платит не весь налог, а его часть, связанную с добавленной стоимостью, которую это компания привнесла в товар. Например, если условная компания WildBurgers купила продукцию у завода за 120 рублей (100 цена без НДС и 20 налог), а потом продала ее на 180 рублей (150 цена без НДС и 30 налог), то она заплатит НДС именно с 50 рублей, которые добавила к цене покупки у завода.

В этом случае компания начислит налог в 30 рублей, то есть 20% от 150 рублей. А вот заплатит в бюджет она меньшую сумму: ту которую она сама добавила к цене. Рассчитать эту сумму можно двумя способами:

Способ 1. Добавленная стоимость на налоговую ставку:

50 рублей добавленной стоимости × на 20% = 10 рублей.

Способ 2. Разница между полученным и начисленным НДС:

30 рублей налога фирмы - 20 рублей налога завода = 10 рублей.

Этот второй способ связан с выделением в компаниях входящего и исходящего налога на добавленную стоимость.

Какой НДС вычесть?

Чтобы понять, какой НДС вычесть, выделяют 2 вида налога на добавленную стоимость:

- Входящий НДС – это тот НДС, который заплатила фирма при покупке материалов, товаров и услуг у своих поставщиков.

- Исходящий НДС – тот налог, который фирма включила в цену при продаже своих товаров и услуг.

Из примера выше 20 рублей – это входящий НДС, а 30 рублей – исходящий.

Хоть это и неофициальные термины, но они прочно закрепились в бухгалтерском обиходе. Чтобы посчитать какой налог вычесть, нужно просто посчитать входящий НДС. Если из исходящего налога вычесть входящий, то получится сумма НДС, которую компания должна будет заплатить в бюджет.

Как выделить НДС из суммы?

Чтобы выделить НДС из суммы, можно воспользоваться онлайн-калькулятором налога, который размещен на данной странице выше. Принцип расчета такой:

Если цена какого-либо товара с НДС составляет P рублей, а ставка НДС N%, то для выделения налога из этой цены нужно:

P × N / (100+N)

То есть, например, если цена равняется 1800 рублей, то НДС составит:

- НДС = 1800 × 20 / (100 +20)

- НДС = 1800 × 20/120

- НДС = 300 рублей

Ну или просто нужно цену с налогом разделить на 6, что верно для ставки 20%. И не нужен никакой калькулятор, если вы сможете это посчитать в уме.

Ставки НДС в России и в других странах

В России НДС впервые был введен в 1992 году. Первоначально правила и порядок начисления этого налога регулировались отдельным законом «О налоге на добавленную стоимость», позже НДС стал регулироваться 21 главой Налогового кодекса (статьи с 143 по 178).

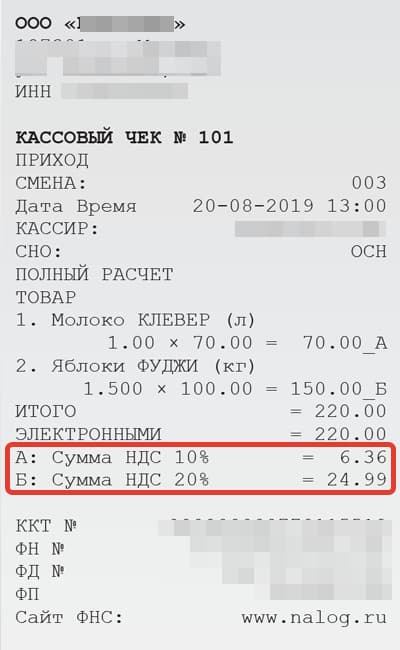

Изначально основная ставка НДС была 18% (до 2020 года), а когда-то доходила до 28%. Сейчас основная ставка НДС, действующая на территории России - 20%, но не все знают, что есть ставки 0% и 10%.

Пониженная ставка 10% используется для налогообложения социально значимых товаров, таких как:

- хлеб,

- яйца,

- сахар,

- молоко,

- соль,

- крупы,

- мясо,

- товары для детей,

- детское питание,

- медицинские товары

- и другие. Полный перечень есть в статье 164 пункте 2 НК РФ.

А ставка 0% применяется по экспортным товарам, к примеру, чтобы избежать двойного налогообложения с другими странами, которые применяют НДС. Полный перечень товаров и услуг для ставки ноль процентов можно посмотреть в статье 164 пункте 1 НК РФ.

Часто задаваемые вопросы про НДС

Почему если просто умножить 20% на цену, не получается правильный ответ?

Ответ. Всё дело в том, что тогда ответ будет неверным, так как процент налога считается не от конечной цены, а от цены до начисления НДС. Если конечная цена 120 рублей с налогом, и нам известно, что налог 20 рублей, то умножив 120 на 20%, получим 24 рубля – неверный ответ.

Если мы для калькуляции НДС воспользуется формулой P × N% / (100+N%), то есть умножим 120 на 20 (100+20), то получим НДС равный 20 рублей.

Когда появился НДС?

В 1954 году. Вообще НДС достаточно молодой налог. Появился он в начале XX века. Германия и Франция были первыми странами, которые ввели НДС, сделав это в форме общего налога на потребление во время Первой мировой войны. Современная разновидность НДС была впервые введена Францией в 1954 году в Кот-д'Ивуаре. Признав эксперимент успешным, французы ввели его в 1958 году у себя повсеместно.

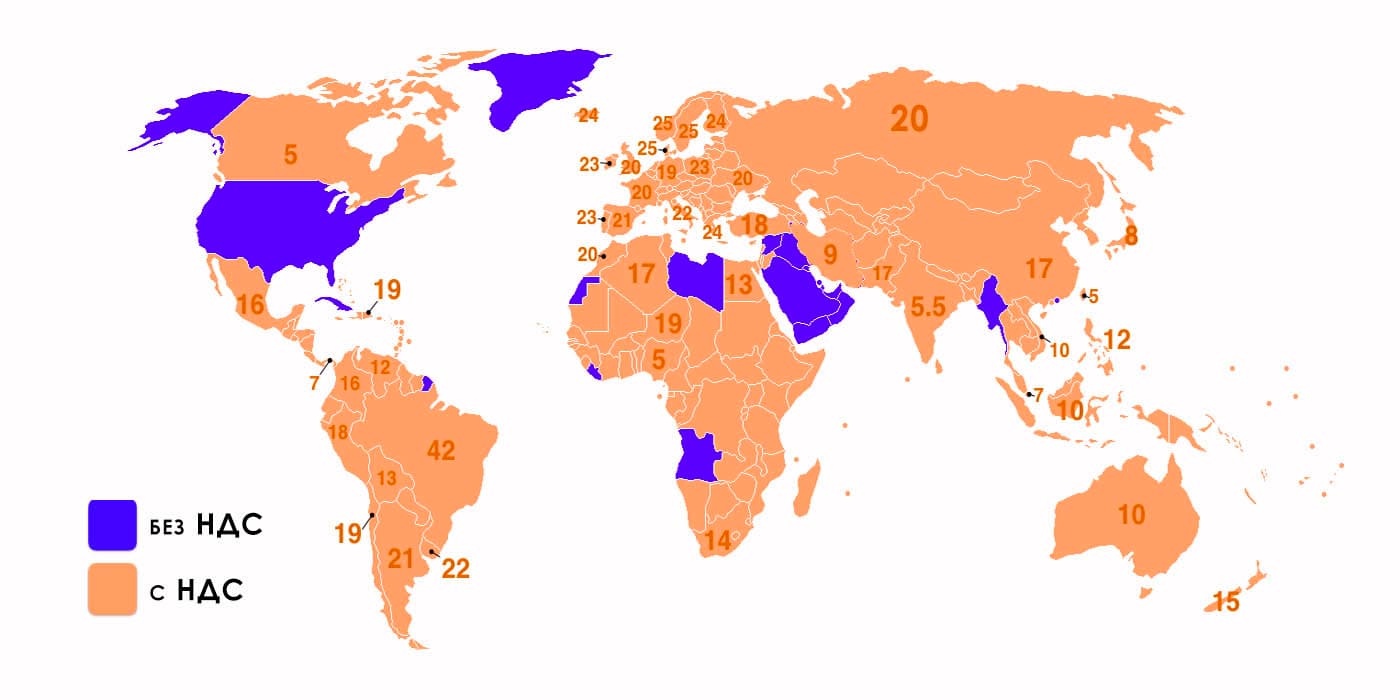

Во всех ли странах платят НДС?

Нет, только в 116. Сейчас НДС применяется в большинстве стран: в 116 по состоянию на 2022 год.

Платят ли физические лица НДС или только юридические?

Непосредственно, нет. Формально в налоговые органы налог платят только юридические лица. Но так как НДС включается в цену товаров, то фактическими (реальными) плательщиками НДС опосредованно являются покупатели этих товаров. Среди них могут быть и физлица.

Как определить безопасную сумму вычета по НДС?

Входящий 89% от исходящего и ниже. Чтобы не вызвать вопросов у налоговых органов при камеральной проверке, рекомендуется рассчитывать безопасную долю вычетов при составлении декларации. Для этого нужно сумму входящего НДС разделить на величину исходящего НДС и умножить на 100%.

Считается, что если доля вычетов превысит 89%, фирмой может заинтересоваться налоговая и приехать с проверкой.

В какой случае начисляется пени по НДС?

В случае просрочки. Известно, что срок уплаты НДС — не позднее 25-го числа каждого из трёх месяцев, следующего за истекшим налоговым периодом. Если налог не был опачен в срок, то на сумму задолженности перед государством начисляются пени.

Расчёт пеней осуществляется по правилам, установленным статьей 75 Налогового кодекса по формуле:

ПЕНИ = СУММА х ДНИ х СТАВКА / 300

А с просрочкой более 30 дней, расчёт по формуле:

ПЕНИ = СУММА х 30 х СТАВКА / 300 + СУММА х (ДНИ - 30) х СТАВКА/150

где:

- СУММА — сумма задолженности;

- ДНИ — количество дней просрочки;

- СТАВКА — процентная ставка рефинансирования ЦБ РФ, действующая в период просрочки.

Какие компании и товары не облагаются НДС?

На УСН, ЕСХН, ПСН и резиденты «Сколково». Налог на добавленную стоимость платят организации и индивидуальные предприниматели, которые работают на общей системе налогообложения (ОСНО). А вот не платят НДС фирмы и ИП, работающие на разных специальных налоговых режимах: УСН, ЕСХН, ПСН и резиденты «Сколково». А ещё могут получить освобождение от уплаты НДС компании, которые отвечают требованиям статьи 145 НК РФ: сумма выручки от реализации товаров, работ, услуг за три предыдущих месяця без учета НДС не превысила 2 миллионов рублей.

Похожие калькуляторы

Возможно вам пригодятся ещё несколько калькуляторов по данной теме:

- Калькулятор ипотеки. Рассчитайте ежемесячный платеж по ипотеке и общую переплату по кредиту.

- Калькулятор NPV. Рассчитайте чистую приведённую стоимость проекта (NPV), а также внутреннюю норму доходности (IRR) и дисконтированный срок окупаемости (DPBP).

- Номер недели по дате. Введите дату, и вы узнаете, в какой по счету неделе года она находится.

- Калькулятор трат на сигареты. Узнайте, сколько вы тратите на сигареты, вводя стоимость пачки и количество выкуриваемых сигарет в день.

- Калькулятор високосных лет. Введите год, чтобы узнать, является ли он високосным, содержащим 366 дней.

- Калькулятор юнит-экономики. Рассчитайте unit-экономику для выхода на маркетплейс или запуска стартапа.

- Сколько часов в месяце. Введите количество месяцев, чтобы узнать, сколько в них часов.

- Сколько часов в неделе. Введите количество недель, чтобы узнать, сколько в них часов.

- Калькулятор дней между датами. Определите точное количество дней между любыми двумя датами для планирования или информационных целей.

- Калькулятор процентов от числа. Рассчитайте онлайн значение процента от любого числа с помощью данного калькулятора.

Есть что добавить?

Напишите своё мнение, комментарий или предложение.

Показать комментарии